(来源:中国产业信息网)

快递行业在经历过 2011 年以来 50%以上增速的井喷发展阶段后,增速将稳中趋缓。行业内,通达系、顺丰、EMS 组成的第一梯队你追我赶,龙头竞争激烈。行业外,阿里、京东等电商染指快递,倒逼传统快递转型升级。冷链物流、快递下乡、跨境物流等开辟快递新战场,仓配一体、供应链金融,电商等转型综合物流跃跃欲试。

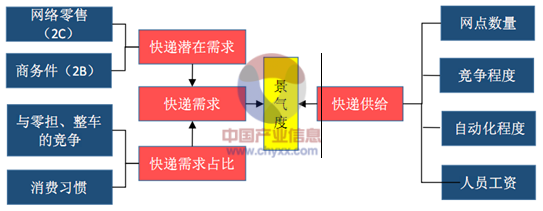

快递行业分析框架

一、网购零售构成快递行业主要驱动力

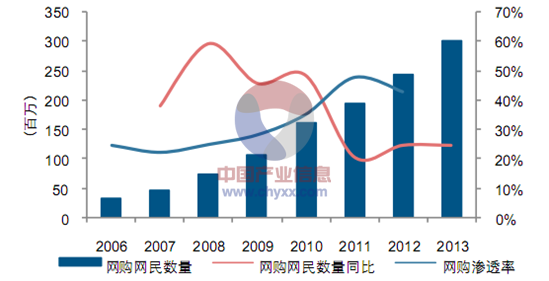

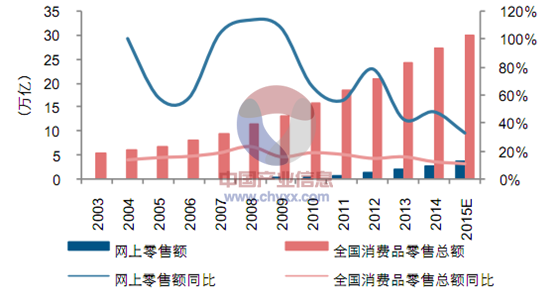

近年来,随着互联网的普及和移动智能终端的发展,我国网购网民数量在 2011 年已接近 2 亿人,网络渗透率达到 47.8%。这为电子商务的兴起,尤其是网购零售的蓬勃发展带来了可能。预计到 2015 年底,网络零售额将达到 3.71 万亿,占全国消费品零售总额的 12.3%。

2006-2013年中国网购网民数量统计

数据来源:CNNIC,中国产业信息网整理

2003-2015年中国网络零售额及消费品零售额

数据来源:CNNIC,中国产业信息网整理

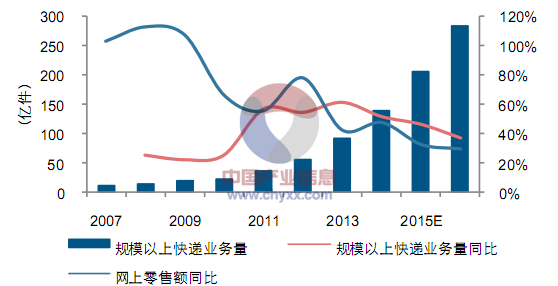

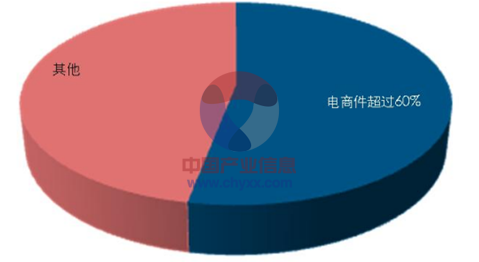

网购消费的兴起拉动快递行业飞速发展。据国家邮政局副局长刘君表示,2014 年电商快递已占据快递行业超 60%的份额。2011 年以来,我国规模以上快递收入同比增幅达到 37%,规模以上快递业务量保持同比 50%以上增幅,预计2015 年全年快递量将达到2011 年的 5.6 倍。从人均角度来看,2014 年我国人均快递支出 149.5 元,人均快递使用量 10.7 件,分别是 2008 年的 4.9 倍和9.7 倍。快递行业增长势头迅猛。

2007-2015年中国快递业务量

数据来源:国家邮政局,中国产业信息网整理

快递行业 60%以上由电商件贡献

数据来源:国家邮政局,中国产业信息网整理

2008-2014年中国人均快递支出和使用量

数据来源:国家邮政局,中国产业信息网整理

国务院发布关于促进快递业发展的若干意见中指出的:到 2020 年,实现快递年业务量达到 500 亿件,年业务收入达到 8000 亿元。并做出以下假设:同城配送业务量年同比增速从 45%每年递减 5 个百分点至 25%;异地快递业务量年同比增速从 35%下降至 5%,国际及地区快递业务量年同比增速维持在25%-30%左右水平。综合考虑未来人力成本上升以及自动化程度提高,快递单价年增速逐步上升至 5%。最终得到以下结论: 未来五年,中国快递行业仍保持较高速度增长。其中,年业务量平均同比增速在 20%左右, 到 2020 年将达到 500-550亿件左右规模;年业务收入平均同比收入在 23%左右,到 2020 年将达到 7500-8000亿元左右规模。

二、中国快递行业集中度分析

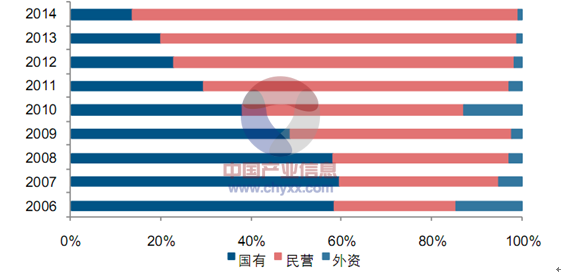

在 B2C 市场爆发的 2009 年,以三通一达和顺丰为代表的的民营快递企业突然发力,市场占有率(按业务量)开始超越国有快递企业,到 2014 年,民营快递企业的市场份额达到了 86%,远超国有企业的13%。

2006-2014年中国快递行业国有、民营及外资占比变化图

数据来源:国家邮政局,中国产业信息网整理

2014年中国快递企业按业务量排名

| 2014年业务量排名 | 快递公司 | 网点数 | 员工数(万) | 车辆 | 加盟/直营 |

| 1 | 申通快递 | 10000 | 20 | - | 加盟+直营 |

| 2 | 圆通速递 | 20000 | 22 | 30000 | 加盟+直营 |

| 3 | 中通速递 | 10000 | 20 | 40000 | 加盟+直营 |

| 4 | 顺丰速运 | 12000 | 34 | 16000 | 直营 |

| 5 | 韵达快运 | 53000 | 10 | - | 加盟+直营 |

| 6 | 邮政速递 | 45000 | 10 | 10000 | 直营 |

| 7 | 百世汇通 | 14000 | 10 | - | 加盟+直营 |

| 8 | 京东快递 | 覆盖全国 | - | - | 直营 |

| 区县2000+ |

数据来源:国家邮政局,中国产业信息网整理

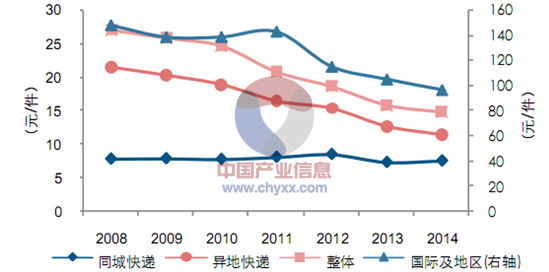

尽管快递行业CR8一直保持在80%左右,但是CR4却从09年的77%下降至 14 年的50%,行业龙头竞争激烈,第二梯队后劲十足。激烈的行业竞争挤压了利润空间。14 年的异地快递平均价格较 08 年下降一半以上,仅为同城快递价格的 1.5倍。

2009-2014年中国快递行业市场业务量集中度

数据来源:国家邮政局,中国产业信息网整理

行业竞争叠加规模效应致快递单价下行

数据来源:国家邮政局,中国产业信息网整理

随着快递市场增速减缓,行业进入整合期,各大快递企业或借助资本的力量实现规模扩张,或通过并购实现规跨越式发展,或通过联盟实现资源整合。随着申通快递借壳艾迪西成为民营快递第一股,势必进一步加快快递行业踏入资本市场的脚步。

三、2016年中国快递行业发展趋势分析

随着电子商务进入成熟期,网购商品呈现多样化、全球化趋势,这对现有快递公司提出更高、更专业的服务要求,同时 B2C 平台崛起并发展自营快递更是对第三方快递公司形成不小压力。这就要求快递公司顺势而为,一方面深耕细分市场,实现差异化竞争;另一方面围绕快递业务外延扩张,向综合物流转变。

1、随着网购物品种类的多样化,由于商品的运输属性不同,一些对配送有特殊要求的物品便会逐渐独立出来,成为一个细分子市场。例如由生鲜商品而产生的冷链物流,由家具、家电产生的大件快递等等。未来在这些细分领域将会诞生一些有代表性的成功快递公司。

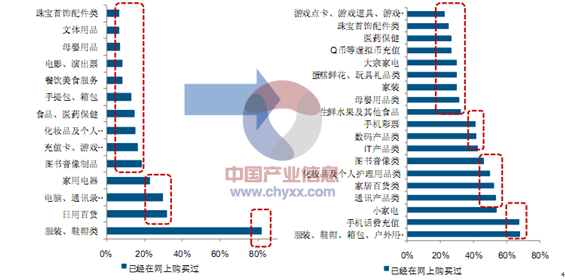

网购消费种类多样化(左:2012年,右:2014年)

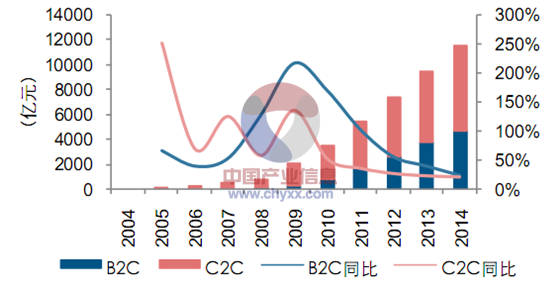

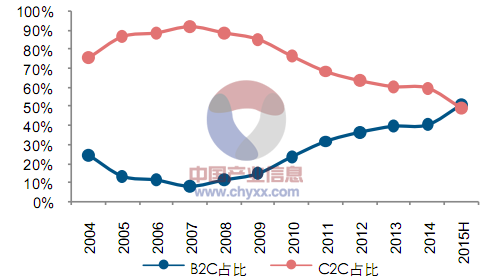

2、随着京东、苏宁等 B2C 规模不断扩大,其占网购市场的比重逐步提升,从 15 年二季度的统计数据来看,已超过淘宝为代表的 C2C 平台的市场份额,达到 50.7%。而从美国的经验来看,B2C 市场占网络零售市场的 76%,未来 B2C 市场地位还会得到进一步提升。由于第三方快递提供商的服务质量不能完全满足 B2C 配送要求,因此一些 B2C 商城便开始建立自己的配送队伍,以提供更高质量的配送服务。这就要求第三方快递公司进一步提高管理水平和服务质量。

2004-2014年中国网络购物市场B2C与B2C增长情况

数据来源:国家邮政局,中国产业信息网整理

2004-2015年B2C、C2C网购市场占比情况对比分析

数据来源:国家邮政局,中国产业信息网整理

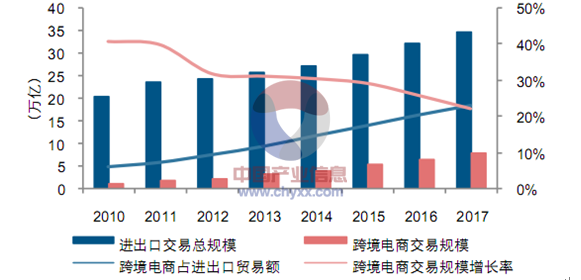

3、由于国内一些奢侈品、3C 商品价格奇高,母婴类商品质量参差不齐,越来越多的人开始境外海淘。跨境电商近年来也呈现快速增长势头,保持 30%-40%左右的同比增长,预计 17 年跨境电商交易规模将达 8 万亿,由此带来巨大的跨境物流需求。而目前我国约 80%的国际及地区快递业务份额有四大国际快递巨头掌握。近年来,EMS、顺丰也开始布局跨境物流。目前,顺丰已拥有自有全货机 23 架,并开通至东南亚、日韩、澳洲、北美、俄罗斯、蒙古等快递服务。圆通快递也宣布进入航空货运领域,预计 2020年自有货机将增至 20 架。

2010-2017年中国进出口贸易及跨境电商交易规模

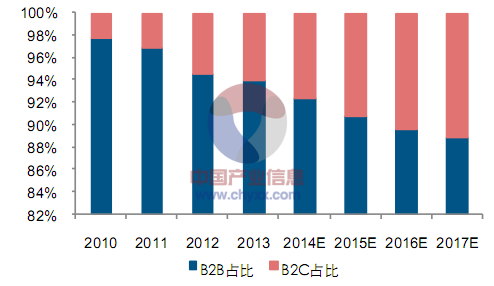

2010-2017年中国跨境电商交易规模B2B与 B2C结构

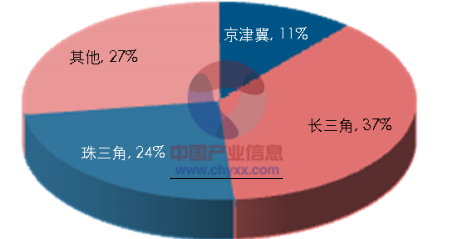

4、全国快递主要集中于三大经济发达区域,即长三角、珠三角和京津冀,其快递业务量分别占全国快递业务量的 37%,24%和 11%。随着 2014 年国家提出快递“向下向西向外”的三向拓展战略,未来快递网点将向三、四线城市和乡、县进一步渗透,快递行业仍有较大的发展空间。

我国快递业务量结构(按地区)